Notícias

Estratégia para vencer as probabilidades

Se você internalizar as reais probabilidades da estratégia, poderá domar seu lado social e fazer grandes movimentos.

Várias vezes por ano, as equipes da alta administração entram na sala de estratégia com metas elevadas e a melhor das intenções: elas esperam avaliar sua situação e perspectivas com honestidade e montar uma resposta decisiva e coordenada em direção a uma ambição comum.

Então a realidade se intromete. Quando chegam à sala de estratégia, descobrem que já está repleta de egos e agendas concorrentes. Empregos – até mesmo carreiras – estão em jogo, então a cautela reina. O processo orçamentário também intervém. Você pode estar discutindo uma estratégia de cinco anos, mas todos sabem que o que realmente importa é o orçamento do primeiro ano. Portanto, muitos gerentes tentam garantir recursos para o próximo ano, enquanto adiam outras escolhas difíceis o máximo possível no futuro. Um resultado dessa dinâmica é a projeção do taco de hóquei, mostrando com segurança o sucesso futuro após a familiar queda no orçamento do próximo ano. Se tivéssemos que escolher um emblema para o planejamento estratégico, seria esse.

Em nosso livro Strategy Beyond the Hockey Stick (Wiley, fevereiro de 2018), propusemo-nos a ajudar as empresas a desbloquear os grandes movimentos necessários para vencer as probabilidades. Outra estrutura de estratégia? Não, já temos muitos deles. Em vez disso, precisamos abordar o problema real: o “lado social da estratégia”, que surge da política corporativa, incentivos individuais e preconceitos humanos. Como? Com evidências. Examinamos as informações disponíveis publicamente sobre dezenas de variáveis para milhares de empresas e encontramos um número gerenciável de alavancas que explicam mais de 80 por cento da tendência ascendente e descendente no desempenho corporativo. Esses dados podem ajudá-lo a avaliar as chances de sucesso de sua estratégia antes de você deixar a sala de estratégia, muito menos começar a executar o plano.

Essa avaliação contrasta fortemente com as normas prevalecentes na maioria das salas de estratégia, onde a discussão se concentra nas comparações com o ano passado, nos concorrentes imediatos e nas expectativas para o ano seguinte. Também há pouco espaço precioso para a incerteza, para a exploração do mundo além da experiência das pessoas na sala ou para estratégias ousadas que envolvem grandes movimentos que podem proporcionar um forte choque de desempenho. O resultado? Melhorias incrementais que deixam as empresas apenas jogando junto com o resto de seus setores.

Por mais comum que seja esse resultado, não é necessário. Se você entender o lado social da estratégia, as probabilidades da estratégia reveladas por nossa pesquisa e o poder de fazer grandes movimentos, aumentará drasticamente suas chances de sucesso.

O lado social da estratégia

O Prêmio Nobel Daniel Kahneman descreveu em seu livro Thinking, Fast and Slow a “visão interna” que muitas vezes surge quando focamos apenas no caso em questão. Essa visão leva as pessoas a extrapolar a partir de suas próprias experiências e dados, mesmo quando estão tentando algo que nunca fizeram antes. A visão interna também é vulnerável à contaminação por excesso de confiança e outros vieses cognitivos, bem como por políticas internas.

Já se sabe que as pessoas estão sujeitas a uma ampla gama de vieses , como ancoragem, aversão à perda, viés de confirmação e erro de atribuição. Embora esses atalhos mentais não intencionais nos ajudem a filtrar informações em nossas vidas diárias, eles distorcem os resultados quando somos forçados a tomar decisões grandes e consequentes com pouca frequência e sob alta incerteza – exatamente os tipos de decisões que enfrentamos na sala de estratégia. Quando você reúne pessoas com experiências e objetivos compartilhados, elas acabam contando histórias para si mesmas, geralmente favoráveis. Um estudo descobriu, por exemplo, que 80% dos executivos acreditam que seu produto se destaca da concorrência – mas apenas 8% dos clientes concordam.1

Em seguida, acrescente problemas de agência e o processo de estratégia cria uma verdadeira placa de Petri para que todos os tipos de disfunções cresçam.2 Os apresentadores que buscam obter aquele “sim” muito importante para seus planos podem definir a participação de mercado de forma a excluir geografias ou segmentos onde suas unidades de negócios são fracas, ou atribuir desempenho fraco a eventos pontuais, como clima, esforços de reestruturação ou regulamentação mudança. Os executivos defendem uma grande distribuição de recursos com total conhecimento de que serão negociados até a metade. Egos, carreiras, bônus e status na organização dependem, em grande parte, de quão convincentemente as pessoas apresentam suas estratégias e as perspectivas de seus negócios.

É por isso que as pessoas costumam fazer um “saco de areia” para evitar movimentos arriscados e garantir o triplo de que podem atingir seus alvos. Ou jogam o jogo curto, concentrando-se no desempenho nos próximos anos, sabendo que provavelmente não comandarão sua divisão depois. O emblemático dessa dinâmica da sala de estratégia é a apresentação do taco de hóquei. Os tacos de hóquei são recorrentes com frequência alarmante, como demonstra a experiência de uma empresa multinacional, cujos resultados disfarçados aparecem no Anexo 1. A empresa planejou um breakout em 2011, apenas para obter resultados estáveis. Sem desanimar, a equipe comprou outro taco de hóquei para 2012, depois 2013, 2014, 2015, mesmo com os resultados reais ficando praticamente estáveis e depois diminuindo.

Para ir além dos tacos de hóquei e das forças sociais que os causam, o CEO e o conselho precisam de uma referência externa e objetiva.

As chances de estratégia

O ponto de partida para o desenvolvimento de tal referência é abraçar o fato de que a estratégia de negócios, em sua essência, é vencer o mercado; isto é, desafiar o poder dos mercados “perfeitos” de empurrar o superávit econômico para zero. O lucro econômico – o lucro total depois que o custo do capital é subtraído – mede o sucesso desse desafio, mostrando o que resta depois que as forças da competição se esgotaram. De 2010 a 2014, a empresa média em nosso banco de dados das 2.393 maiores corporações do mundo relatou US $ 920 milhões em lucro operacional anual. Para obter esse lucro, eles usaram $ 9.300 milhões de capital investido,3 que obteve um retorno de 9,9 por cento. Depois que investidores e credores pegaram 8% para compensar o uso de seus fundos, isso deixou US $ 180 milhões em lucro econômico.

Traçar o lucro econômico médio de cada empresa demonstra uma lei de potência – as caudas da curva sobem e descem a taxas exponenciais, com grandes planícies no meio (Figura 2). A curva de poder revela vários insights importantes:

- As forças de mercado são muito eficientes . A empresa média em nossa amostra gera retornos que excedem o custo de capital em quase dois pontos percentuais, mas o mercado está minando esses lucros. Essa competição brutal é o motivo pelo qual você luta apenas para permanecer no lugar. Para empresas no meio da curva de poder, o mercado cobra um preço alto. As empresas nesses três quintis geraram lucros econômicos médios de apenas US $ 47 milhões por ano.

- A curva é extremamente íngreme nas extremidades dos livros . As empresas no quintil superior captam quase 90% do lucro econômico criado, com média de US $ 1,4 bilhão por ano. Na verdade, aqueles no quintil superior obtêm em média cerca de 30 vezes mais lucro econômico do que aqueles nos três quintis intermediários, enquanto os 20% inferiores sofrem perdas econômicas profundas. Essa irregularidade também existe no quintil superior. Os 2 por cento do topo juntos ganham tanto quanto os próximos 8 por cento juntos. Na outra extremidade da curva, o cânion submarino de lucro econômico negativo é profundo – embora não tão profundo quanto a montanha é alta.

- A curva está ficando mais íngreme . Em 2000-04, as empresas no quintil superior capturaram um lucro econômico coletivo de US $ 186 bilhões. Avance uma década e o quintil mais alto ganhou US $ 684 bilhões. Um padrão semelhante surge no quintil inferior. Uma vez que os investidores procuram empresas que ofereçam retornos superiores ao mercado, o capital tende a fluir para o topo, independentemente das fronteiras geográficas ou setoriais. As empresas que começaram no quintil superior dez anos antes absorveram 50 centavos de cada dólar de novo capital na década até 2014.

- O tamanho não é tudo, mas também não é nada . O lucro econômico reflete a força de uma estratégia baseada não apenas no poder de sua fórmula econômica (medido pelo spread de seus retornos sobre seu custo de capital), mas também em quão escalável essa fórmula é (medido por quanto capital investido ela poderia implantar ) Compare o Walmart, com um retorno moderado de 12% sobre o capital, mas incríveis US $ 136 bilhões de capital investido, com a Starbucks, que tem um enorme retorno sobre o capital de 50%, mas é limitado por estar em uma categoria muito menos escalável, implantando apenas US $ 2,6 bilhões investidos capital. Ambos geraram um valor enorme, mas a diferença no lucro econômico é substancial: US $ 5,3 bilhões para o Walmart contra US $ 1,1 bilhão para a Starbucks.

- A indústria é muito importante . Nossa análise mostra que cerca de 50% de sua posição na curva é impulsionada por seu setor – destacando o quão crítica é a escolha de “onde jogar” na estratégia. O desempenho da indústria também segue uma curva de potência, com a mesma cauda pendente e pico superior alto. Existem 12 empresas de tabaco em nossa pesquisa e 9 estão no quintil superior. No entanto, existem 20 empresas de papel e nenhuma está no quintil superior. O papel da indústria na posição de uma empresa na curva de poder é tão substancial que é melhor ser uma empresa média em uma grande indústria do que uma grande empresa em uma média.

- A mobilidade é possível, mas rara . Aqui está um número que vale a pena ponderar: a probabilidade de uma empresa passar dos quintis intermediários da curva de poder para o quintil superior em um período de dez anos é de 8% (Figura 3). Isso significa que apenas 1 em 12 empresas dá esse salto. Essas probabilidades são preocupantes, mas também o encorajam a estabelecer um padrão alto: sua estratégia é melhor do que os 92% de outras estratégias?

O poder dos grandes movimentos

Portanto, o que você pode fazer para aumentar as chances de sua empresa subir na curva de poder? A resposta está à espreita em nossos dados. Considere esta analogia: para estimar a renda de uma pessoa, podemos começar com a média global, ou cerca de US $ 15.000 por ano. Se soubermos que a pessoa é americana, nossa estimativa salta para a renda per capita média dos EUA, ou $ 56.000. Se soubermos que o indivíduo é um homem de 55 anos, a estimativa salta para $ 64.500. Se esse cara trabalhar na indústria de TI, salta para $ 86.000. E se sabemos que a pessoa é Bill Gates, bem, é muito mais do que isso.

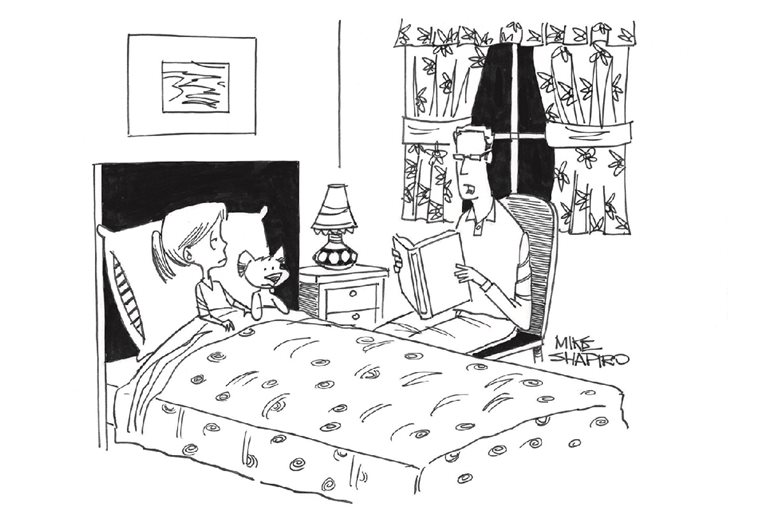

“. . . O terceiro porquinho queria construir uma casa de tijolos à prova de lobo. Mas os outros dois porcos pensaram que isso tiraria recursos de seus orçamentos, então eles o convenceram a desistir pouco antes de o lobo matar os três. ”

Adicionar cada vez mais informações ajuda a definir as probabilidades de sucesso corporativo. Mesmo que você conheça suas probabilidades gerais, precisa entender quais de seus atributos e ações podem melhor ajudá-lo a aumentá-los. Identificamos dez alavancas de desempenho e, mais importante, com que força você precisa puxá-las para fazer uma diferença real no sucesso de sua estratégia. Dividimos essas alavancas em três categorias: dotação, tendências e movimentos. Sua dotação é o que você começa, e as variáveis que mais importam são sua receita (tamanho), nível de endividamento (alavancagem) e investimento anterior em P&D (inovação). Tendências são os ventos que estão empurrando você, batendo no seu rosto ou batendo de lado. As principais variáveis são a tendência do setor e a exposição às geografias de crescimento. Ao analisar as chances de se mover na curva de poder,

Os movimentos que importam

No entanto, são seus movimentos – o que você faz com sua dotação e como responde às tendências – que fazem a maior diferença. Nossa pesquisa descobriu que os cinco movimentos a seguir, realizados de forma persistente, podem levar você aonde deseja:

- Fusões e Aquisições programáticas. Você precisa de um fluxo constante de negócios todos os anos, cada um correspondendo a não mais que 30% de seu valor de mercado, mas adicionando mais de dez anos a pelo menos 30% de seu valor de mercado. A Corning, que ao longo de uma década passou do último quintil para o topo da curva de poder, mostra o valor das fusões e aquisições disciplinadas. A Corning entende que fazer três negócios por ano significa que deve manter um fluxo constante de alvos em potencial, conduzir due diligence em 20 empresas e apresentar cerca de cinco propostas.

- Realocação dinâmica de recursos. As empresas vencedoras realocam os gastos de capital em um ritmo saudável, alimentando as unidades que poderiam produzir um grande movimento para cima na curva de poder, enquanto matam de fome aquelas que provavelmente não crescerão. O limite aqui é realocar pelo menos 50% das despesas de capital entre as unidades de negócios ao longo de uma década. Quando Frans van Houten se tornou CEO da Philips em 2011, a empresa começou a se desfazer de ativos legados, incluindo seus negócios de TV e áudio. Após essa reestruturação de portfólio, a Philips conseguiu revigorar seu motor de crescimento, realocando recursos para negócios mais promissores (higiene bucal e saúde eram duas prioridades) e geografias. A Philips começou, por exemplo, gerenciando desempenho e alocações de recursos no nível de mais de 340 combinações de negócios e mercado, como escovas de dente elétricas na China e cuidados respiratórios na Alemanha.

- Fortes gastos de capital. Você atinge o nível desta alavanca se estiver entre os 20% mais importantes em seu setor em sua proporção de gastos de capital em relação às vendas. Isso normalmente significa gastar 1,7 vezes a mediana do setor. O fabricante taiwanês de semicondutores Taiwan Semiconductor Manufacturing Company (TSMC) puxou essa alavanca quando a bolha da Internet estourou e a demanda por semicondutores caiu drasticamente. A empresa comprou equipamentos de missão crítica na calha e estava pronta para atender à demanda assim que ela voltasse. A TSMC estava em uma corrida frente a frente antes da crise, mas se livrou da competição depois que ela terminou por causa de sua estratégia de investimento. Isso lançou as bases para que a TSMC se tornasse uma das maiores e mais bem-sucedidas peças de fabricação de semicondutores do mundo.

- Força do programa de produtividade. Isso significa aumentar a produtividade a uma taxa suficiente para colocá-lo, pelo menos, entre os 30% melhores do setor. A Hasbro, empresa global de brinquedos e entretenimento, alcançou com sucesso o quintil superior da curva de potência com uma grande mudança na produtividade. Após uma série de quedas de desempenho, a Hasbro consolidou unidades de negócios e locais, investiu em processamento automatizado e autoatendimento do cliente, reduziu o número de funcionários e saiu de unidades de negócios deficitárias. As despesas de vendas, gerais e administrativas da empresa, como proporção das vendas, caíram de uma média de 42% para 29% em dez anos. A produtividade das vendas também aumentou – muito. Ao longo da década, a Hasbro cortou mais de um quarto de sua força de trabalho, mas ainda assim aumentou a receita em 33%.

- Melhorias na diferenciação. Para que a inovação do modelo de negócios e as vantagens de preços aumentem suas chances de subir na curva de poder, sua margem bruta precisa atingir os 30% superiores em seu setor. A emissora alemã ProSieben alcançou o quintil superior da curva de poder ao mudar seu modelo para uma nova era de mídia. Por exemplo, ela expandiu sua base de clientes endereçáveis usando uma oferta de “mídia para ações” para clientes cujos negócios se beneficiariam significativamente com a mídia de massa, mas que não podiam pagar em dinheiro. Algumas das inovações da ProSieben foram caras, às vezes até canibalizando as empresas existentes. Mas, acreditando que a indústria mudaria de qualquer maneira, a empresa decidiu que experimentar mudanças era uma questão de sobrevivência em primeiro lugar, e depois de lucratividade. A margem bruta da ProSieben expandiu de 16% para 53% durante nosso período de pesquisa.

Maior que a soma das partes

Grandes movimentos são mais eficazes quando feitos em combinação – e quanto pior for sua dotação ou tendências, mais movimentos você precisa fazer. Para empresas nos quintis intermediários, puxar uma ou duas das cinco alavancas mais do que dobra suas chances de subir para o quintil superior, de 8% para 17%. Três grandes movimentos aumentam essas chances para 47 por cento.

Para entender o poder cumulativo de grandes movimentos, considere a experiência da Precision Castparts Corp. (PCC). Em 2004, o fabricante de componentes e produtos de metal complexos para os mercados aeroespacial, de energia e industrial avançava pesadamente. Sua dotação era inexpressiva, com receitas e níveis de endividamento no meio do pacote, e a empresa não havia investido pesadamente em P&D. A exposição geográfica da PCC também foi limitada, embora a indústria aeroespacial tenha experimentado enormes ventos de cauda nos dez anos seguintes, o que ajudou muito.

Mais importante, no entanto, o PCC fez grandes movimentos que coletivamente mudaram suas chances de alcançar o quintil mais alto de forma significativa. A empresa fez isso ultrapassando os limites de alto desempenho em quatro das cinco alavancas. Para fusões, aquisições e desinvestimentos, combinou um alto valor e grande volume de negócios entre 2004 e 2014 por meio de um programa deliberado e regular de transações nos mercados aeroespacial e de energia.

A PCC também realocou 61% de seus gastos de capital entre suas três principais divisões, enquanto gerenciava a rara façanha dupla de melhorias de produtividade e margem – a única empresa aeroespacial e de defesa em nossa amostra a fazê-lo. Embora quase dobrando sua produtividade de trabalho, a PCC conseguiu reduzir sua taxa de despesas gerais em três pontos percentuais. Elevou sua proporção de lucro bruto para vendas de 27 para 35 por cento.

A combinação de uma tendência positiva do setor e a execução bem-sucedida de vários movimentos torna a PCC uma vitrine de uma estratégia de “alta probabilidade” e talvez explique por que a Berkshire Hathaway concordou em 2015 em comprar a PCC por US $ 37,2 bilhões. Nosso modelo poderia ter previsto esse resultado? Com base nos movimentos feitos pelo PCC, suas chances de chegar ao topo eram de 76 por cento.

Padrões de movimento

Você deve estar ciente de várias dinâmicas ao realizar grandes movimentos estratégicos. Primeiro, nossa pesquisa mostra que movimentos realmente grandes podem “cancelar” o impacto de uma herança ruim. Fazer movimentos fortes com uma herança ruim é quase tão valioso quanto fazer movimentos ruins com uma herança forte. E mesmo pequenas melhorias nas probabilidades têm um impacto dramático no retorno esperado, devido ao aumento extremamente acentuado da curva de poder. Por exemplo, o valor esperado ponderado pela probabilidade de uma empresa de nível médio aumentar suas chances de uma média de 8 por cento para 27% é de $ 123 milhões – quase três vezes o lucro econômico médio total para empresas de nível médio.

Grandes movimentos também não são lineares, o que significa que apenas puxar uma alavanca não ajuda; você precisa puxá-lo com força suficiente para fazer a diferença. Por exemplo, as melhorias de produtividade que estão praticamente alinhadas com as taxas de melhoria de seu setor não proporcionarão um impulso ascendente. Mesmo que você esteja melhorando em todas as cinco medidas, o que importa é como você se compara a seus concorrentes.

E quatro dos cinco grandes movimentos são assimétricos. Em outras palavras, a oportunidade de alta supera em muito o risco de baixa. Embora as fusões e aquisições sejam frequentemente apontadas como de alto risco, por exemplo, na realidade as fusões e aquisições programáticas não apenas aumentam suas chances de subir na curva, mas simultaneamente diminuem suas chances de cair. As despesas de capital são a única exceção. Ao aumentar as despesas de capital, suas chances de subir na curva de poder aumentam, mas também aumentam as chances de cair.

Em geral, não fazer movimentos ousados é provavelmente a estratégia mais perigosa de todas. Você não apenas corre o risco de estagnação na curva de poder, mas também perde a recompensa adicional do capital de crescimento, que principalmente flui para os vencedores.

Então, como você configura um processo de estratégia que adota uma visão externa baseada em dados para domar o lado social da estratégia e gerar grandes jogadas vencedoras? Como mostramos em nosso livro, há várias mudanças práticas que você pode fazer para transformar o que acontece em sua sala de estratégia, como mudar o exercício de planejamento estratégico anual em uma jornada estratégica contínua, substituindo cenários de caso-base por casos de momentum que estendem o trajetória passada para o futuro, e fazer apostas fortes em algumas oportunidades de ruptura, em vez de espalhar recursos por suas divisões.

Ajustes como esses, combinados com um benchmark empírico e objetivo para a qualidade de uma estratégia que é independente de julgamentos subjetivos na sala de estratégia, mudarão a conversa no topo da sua empresa. Quando você sabe, com antecedência, as chances de sucesso de sua estratégia e pode ver as alavancas que mais importam para seu próprio negócio, pode fazer escolhas melhores e mitigar o impacto do medo, da ambição, da rivalidade e do preconceito. Uma boa estratégia ainda é difícil de definir, mas você pode pelo menos navegar em direção a uma com base em um mapa preciso.

Links Úteis

Indicadores diários

| Compra | Venda | |

|---|---|---|

| Dólar Americano/Real Brasileiro | 5.789 | 5.79 |

| Euro/Real Brasileiro | 6.0901 | 6.105 |

| Atualizado em: 14/11/2024 22:59 | ||

Indicadores de inflação

| 08/2024 | 09/2024 | 10/2024 | |

|---|---|---|---|

| IGP-DI | 0,12% | 1,03% | 1,54% |

| IGP-M | 0,29% | 0,62% | 1,52% |

| INCC-DI | 0,70% | 0,58% | 0,68% |

| INPC (IBGE) | -0,14% | 0,48% | 0,61% |

| IPC (FIPE) | 0,18% | 0,18% | 0,80% |

| IPC (FGV) | -0,16% | 0,63% | 0,30% |

| IPCA (IBGE) | -0,02% | 0,44% | 0,56% |

| IPCA-E (IBGE) | 0,19% | 0,13% | 0,54% |

| IVAR (FGV) | 1,93% | 0,33% | -0,89% |