Notícias

ICMS Diferido sobre pescados: Contribuinte ganha mais um mês para recolher o imposto

Contribuintes paulistas ganham mais 30 dias para recolher o ICMS Diferido sobre pescados

A Secretaria de Fazenda do Estado de São Paulo, atendendo ao pedido do SESCON-SP concedeu mais um mês para o contribuinte recolher o ICMS Diferido sobre as operações com pescados.

O ICMS Diferido sobre as operações com pescados de que trata o art. 391 do Regulamento abrange os contribuintes do RPA e também do Simples Nacional.

Entenda o caso:

Operação realizada pelo fisco paulista identificou que vários contribuintes deixaram de recolher o ICMS Diferido sobre as operações com pescados desde 2015 (Art. 391 do RICMS/00).

ICMS Diferido

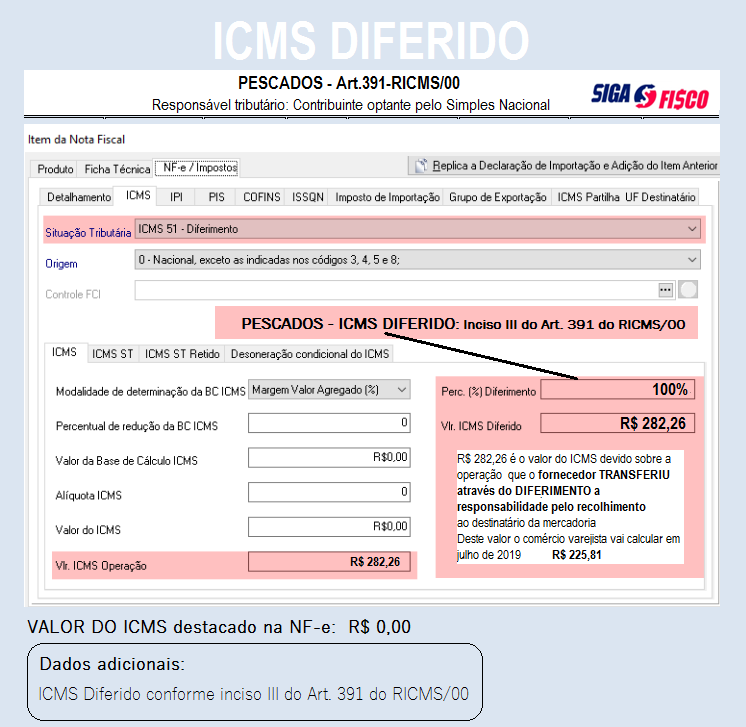

Na prática o 1º da cadeia transfere através da figura tributária do Diferimento do imposto, a responsabilidade pelo recolhimento do ICMS sobre as operações com pescados (Art. 391 do RICMS/00).

Assim, quem recebe o pescado com o ICMS Diferido, deve ficar atento ao fato gerador do imposto, que ocorre com saída do estabelecimento, seja este varejista ou industrial.

Fato gerador do imposto é a interrupção do Diferimento, que ocorre:

Na data da saída do pescado do estabelecimento varejista ou na saída de produtos resultantes de sua industrialização (no caso de restaurantes, o da venda do alimento preparado).

Atualização do ICMS

O valor que deixou de ser pago em seus devidos vencimentos deve ser atualizado.

Cálculo do ICMS Diferido

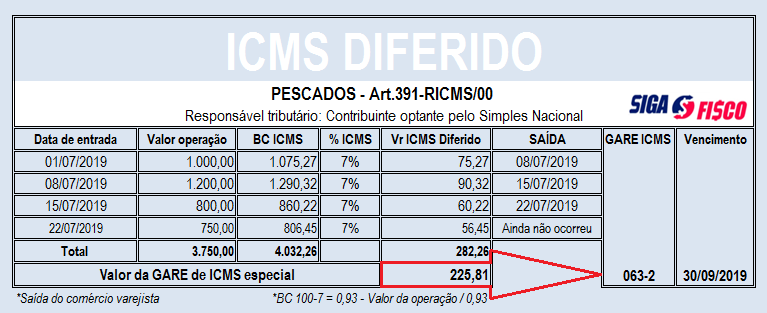

Para calcular o valor do ICMS Diferido será utilizado o critério chamado “ cálculo por dentro”, Ou seja, o imposto compõe a sua própria base de cálculo, confira exemplo ilustrativo:

*Apenas ilustração do cálculo e fato gerador do imposto.

Assim, o valor do ICMS diferido deve ser calculado pelo responsável tributário conforme regras previstas na Decisão Normativa-CAT 1/2019, que dispõe sobre a Brase de Cálculo do Imposto nas Operações sujeitas ao diferimento.

O contribuinte que não aproveitar a oportunidade será autuado

Vale ressaltar que o contribuinte que recebeu notificação do fisco paulista para recolher o imposto no prazo de 30 dias (durante operação realizada em julho deste ano), a SEFAZ-SP atendendo pedido do SESCON-SP, concedeu mais 30 dias para pagamento, se assim não o fizer será atuado.

A oportunidade de regularização com o recolhimento do imposto, também se estende aos contribuintes que ainda não foram notificados.

De acordo com o Comunicado da SEFAZ-SP, está em estudo possibilidade de abertura de um parcelamento extraordinário destes débitos.

Confira íntegra do Comunicado emitido pela Secretaria da Fazenda do Estado de São Paulo:

Comunicado – Operação Pescados

Em atendimento às demandas dos contribuintes e de entidades representativas/relacionadas com a cadeia produtiva do setor de pescados (SESCON – Sindicato das Empresa de Serviços Contábeis e das Empresas de Assessoramento, Perícias, Informação e Pesquisas no Estado de São Paulo e ANR – Associação Nacional dos Restaurantes), acerca da recente ação de conformidade tributária chamada “Operação Pescados”, promovida pela Secretaria da Fazenda e Planejamento no tocante às operações tributadas pelo imposto sobre circulação de mercadorias (ICMS), o Coordenador da Administração Tributária, em consonância com os princípios estabelecidos pela Lei Complementar 1.320/18, que instituiu o Programa de Estímulo à Conformidade – Nos Conformes, comunica que fica prorrogado o prazo inicialmente estabelecido para autorregularização constante dos avisos de divergências encaminhados aos estabelecimentos acionados nos termos do Ofício Circular SUBFIS 02/2019, conforme abaixo disposto:

I – Estabelecimentos varejistas cuja atividade é o fornecimento de alimentação, optantes pelo regime especial de tributação previsto no Decreto 51.597/07 (carga tributária de 3,2% vedado o aproveitamento de créditos): o montante do imposto diferido, atualizado com juros e multa moratória, poderá ser lançado na GIA – Guia de Informação e Apuração de referência agosto/2019, que deverá ser entregue impreterivelmente dentro do prazo regular estabelecido pela legislação, conforme procedimentos descritos no tópico “Procedimentos para Declaração do Débito na GIA”.

II – Estabelecimentos varejistas, enquadrados no Simples Nacional: o montante do imposto diferido, atualizado com juros e multa moratória, poderá ser lançado na DeSTDA – Declaração de Substituição Tributária, Diferencial de Alíquota e antecipação de referência agosto/2019, que deverá ser entregue impreterivelmente dentro do prazo regular estabelecido pela legislação, conforme procedimentos descritos no tópico “Procedimentos para Declaração do Débito na DeSTDA”.

Esclarece que, caso ainda não tenha sido efetuado o lançamento do ICMS diferido na circulação de pescados, previsto no artigo 391 do RICMS/SP, em decorrência das operações realizadas entre janeiro de 2015 e março de 2018, o devido recolhimento também deverá ser realizado por todos os demais contribuintes varejistas enquadrados tanto no Regime do Simples Nacional, como pelos optantes pelo Regime Especial de Tributação previsto no Decreto 51.597/07 (carga tributária de 3,2%), mesmo que não tenham recebido o Aviso de Autorregularização por parte deste Fisco, vez que poderão ser alcançados pela segunda etapa da Operação Pescados, a qual será executada para constituição dos possíveis débitos identificados por meio de lavratura de auto de infração e imposição de multa punitiva.

Destaca-se ainda, que para os contribuintes varejistas que adquirem pescados ao abrigo do diferimento, que o ICMS diferido continua sendo devido, cabendo seguir os procedimentos descritos nesse comunicado nas aquisições mensais.

PROCEDIMENTOS PARA DECLARAÇÃO DO DÉBITO NA GIA:

No programa GIA:

1) Na aba “Apuração do ICMS”, clicar no campo 052 – Outros Débitos;

2) Clicar no botão Incluir Outras Ocorrências…, código de subitem 002.99;

3) Incluir como Ocorrência: “Pescados – Autorregularização – Nos Conformes”;

4) Incluir como Fundamentação Legal: “Artigo 391 do RICMS”;

5) Incluir o valor do imposto atualizado.

Detalhes sobre elaboração e envio de GIA podem ser consultadas no endereço:https://portal.fazenda.sp.gov.br/servicos/gia/Paginas/Downloads.aspx

PROCEDIMENTOS PARA DECLARAÇÃO DO DÉBITO NA DeSTDA:

No programa DeSTDA, lançar o valor do imposto atualizado no campo “ICMS ST Operações Antecedentes”, na aba ST – Substituto Tributário.

Detalhes sobre elaboração e envio da DeSTDA podem ser consultados no endereço:

https://portal.fazenda.sp.gov.br/servicos/simples/Paginas/Downloads.aspx

Manual e aplicativo atualizados podem ser obtidos diretamente através do endereço http://www.sedif.pe.gov.br/

PROCEDIMENTO PARA ATUALIZAÇÃO DOS VALORES:

A apuração do valor a ser recolhido é de inteira responsabilidade do contribuinte, independentemente de prévio aviso de divergências encaminhado pela Sefaz contendo o possível valor da diferença do imposto não recolhido.

Para a apuração do valor devido, informa que:

1) Integra a base de cálculo do ICMS o montante do próprio imposto incidente na entrada de mercadoria com diferimento (Decisão Normativa CAT- 1, de 30-5-2019 (DOE 31-05-2019));

2) A data base para atualização monetária é a data da saída do estabelecimento varejista ou a saída de produtos resultantes de sua industrialização (no caso de restaurantes, o da venda do alimento preparado);

3) Os valores devem ser atualizados aplicando-se 10% (de multa de mora e os juros calculados de acordo com a “Tabela Prática para Cálculo dos Juros de Mora para os débitos de ICMS” divulgada através de comunicado DICAR (no Portal de Legislação Tributária, selecionar o link Comunicados DA, ano 2019).

Ressalta que, caso não houvesse previsão de diferimento na legislação tributária, na operação de venda para os varejistas, o imposto teria sido destacado no documento fiscal e não permitiria quaisquer créditos para os contribuintes selecionados nesta ação. Logo, ao se considerar o diferimento vigente e que as saídas desses estabelecimentos naturalmente englobam as entradas de pescados e que tais saídas foram objeto de regular lançamento nos termos da legislação, não há que se confundir o imposto devido pela saída com o imposto diferido que também deve ser pago nesse momento (saída), porém, considerando o valor das entradas. Pois, em que pese o momento do fato gerador ser a sua saída, nos termos do Artigo 430 do RICMS/00, a pessoa em cujo estabelecimento se realizar qualquer operação prevista como momento do lançamento do imposto diferido ou suspenso, efetuará, na qualidade de responsável, o pagamento correspondente às saídas ou prestações anteriores.

PROCEDIMENTOS PARA EMISSÃO DA GARE/DARE:

Após a autorregularização, mediante lançamento na respectiva declaração (DeSTDA /GIA), o documento de arrecadação poderá ser emitido na conta fiscal do ICMS, por meio do menu “Conta Fiscal”, item “Valores Atualizados dos Débitos” no dia seguinte ao da entrega da declaração.

Por oportuno, e sensível à demanda do setor, comunica, ainda no âmbito do Programa Nos Conformes, que a Sefaz avalia a possibilidade da abertura de parcelamento extraordinário para os débitos fiscais relacionados com o ICMS devido por substituição tributária, através de publicação de Resolução SFP.

GUSTAVO DE MAGALHÃES GAUDIE LEY

Coordenador da Administração Tributária

Links Úteis

Indicadores diários

| Compra | Venda | |

|---|---|---|

| Dólar Americano/Real Brasileiro | 5.7947 | 5.7965 |

| Euro/Real Brasileiro | 6.0976 | 6.1125 |

| Atualizado em: 15/11/2024 12:56 | ||

Indicadores de inflação

| 08/2024 | 09/2024 | 10/2024 | |

|---|---|---|---|

| IGP-DI | 0,12% | 1,03% | 1,54% |

| IGP-M | 0,29% | 0,62% | 1,52% |

| INCC-DI | 0,70% | 0,58% | 0,68% |

| INPC (IBGE) | -0,14% | 0,48% | 0,61% |

| IPC (FIPE) | 0,18% | 0,18% | 0,80% |

| IPC (FGV) | -0,16% | 0,63% | 0,30% |

| IPCA (IBGE) | -0,02% | 0,44% | 0,56% |

| IPCA-E (IBGE) | 0,19% | 0,13% | 0,54% |

| IVAR (FGV) | 1,93% | 0,33% | -0,89% |